Инвестирование в ценные бумаги является одним из самых популярных способов приумножить свои сбережения и достичь финансовой независимости. Однако, когда ваша зарплата составляет 30 000 ₽, многие могут подумать, что инвестирование не для них.

Но стоит задуматься, какой будет ваша финансовая ситуация через несколько лет, если вы будете только покладываться на свою зарплату и не предпринимать никаких дополнительных шагов к финансовому благополучию. Конечно, риски присутствуют, но они всегда сопутствуют любому вложению денег.

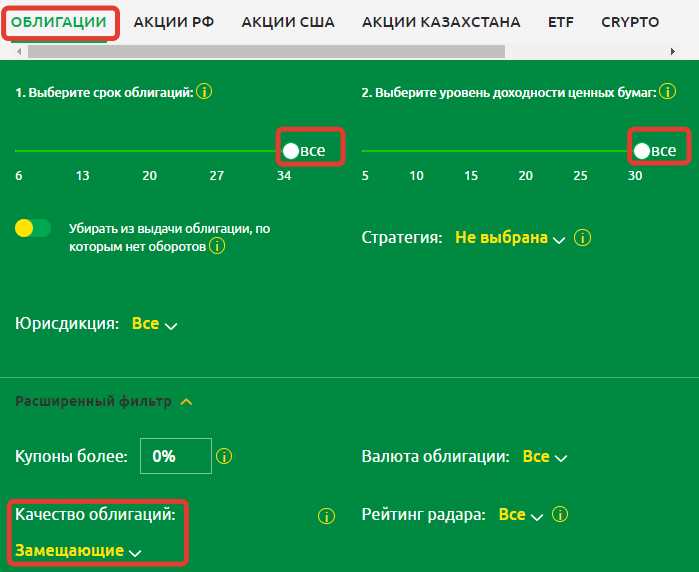

Важно понимать, что инвестирование в ценные бумаги — это долгосрочный процесс. Среднесрочные и долгосрочные инвестиции могут принести стабильную прибыль, которая компенсирует риски. Кроме того, существуют разные виды ценных бумаг, которые позволяют выбрать подходящий вариант для вас. Например, облигации с высокой доходностью могут быть привлекательным вариантом для тех, кто предпочитает сохранять капитал.

Но будьте осторожны, не перегибайте палку! Перед вложением денег в ценные бумаги, осмотрите свои финансовые возможности и определите ту часть дохода, которую вы готовы рисковать. Грамотное распределение средств поможет вам избежать потерь и получить желаемую прибыль. Откройте счет у надежного брокера, который поможет вам выбрать наиболее подходящие ценные бумаги и предоставит профессиональную поддержку на каждом этапе.

В конечном итоге, решение о том, стоит ли рисковать и инвестировать в ценные бумаги при зарплате 30 000 ₽, остается за вами. Однако, вложение даже небольшой суммы может оказаться первым шагом на пути к финансовой независимости и достижению своих финансовых целей.

Инвестиции в ценные бумаги: стоит ли?

Покупка акций, облигаций или других финансовых инструментов может быть интересным вложением средств, но также сопряжена с определенными рисками. Изначально, необходимо провести анализ и изучение рынка ценных бумаг, чтобы выбрать наиболее перспективные и стабильные инструменты.

Одним из основных рисков является потеря части или всех вложенных средств. Рынок ценных бумаг может быть очень изменчивым и непредсказуемым, поэтому необходимо готовить некоторые потери и быть готовым к возможному риску убытков.

С другой стороны, инвестирование в ценные бумаги может принести неплохую прибыль. Если правильно выбрать инструменты и умело управлять своим портфелем, то можно получить значительный доход. При этом, важно не только выбрать правильные ценные бумаги, но и следить за ситуацией на рынке, а также анализировать и принимать решения своевременно.

Чтобы снизить риск потери средств, можно разнообразить портфель, инвестируя в различные компании и отрасли. Также стоит обратить внимание на перспективные компании с высоким потенциалом роста, но при этом не забывать о рисках, связанных с ними.

Инвестиции в ценные бумаги подходят не для всех и требуют определенных знаний и умений. Поэтому перед любыми действиями стоит проконсультироваться с финансовым специалистом или инвестиционным консультантом. Также важно иметь четкий план и стратегию инвестирования, чтобы достичь поставленных целей.

| Преимущества | Недостатки |

|---|---|

| — Возможность получить высокую прибыль | — Риск потери средств |

| — Возможность разнообразить инвестиции | — Необходимость проводить анализ и исследования |

| — Возможность получить пассивный доход | — Требуется определенный уровень знаний |

Преимущества и риски

Инвестиции в ценные бумаги при зарплате в размере 30 000 ₽ имеют как преимущества, так и риски. Они могут стать отличным способом приумножения капитала, но также могут привести к потерям.

Одним из главных преимуществ инвестирования в ценные бумаги является возможность получения высокой доходности. В случае правильного выбора акций или облигаций, доходность может превысить ставку банковских депозитов и сделать инвестиции вполне привлекательными.

Кроме того, инвестиции в ценные бумаги позволяют разнообразить инвестиционный портфель и снизить риски. Размещение средств в различных активах и инструментах позволяет сгладить влияние отдельных неблагоприятных ситуаций в отдельных сегментах рынка и сбалансировать потенциальные убытки.

Однако, необходимо также учитывать риски, связанные с инвестициями в ценные бумаги. Во-первых, рынок ценных бумаг является весьма волатильным, что означает возможность значительных колебаний цен активов. Такие колебания могут привести к потере части или даже всей инвестиции.

Кроме того, инвестиции в ценные бумаги требуют определенных знаний и навыков. Чтобы осуществлять правильный выбор активов и управлять портфелем, необходимо быть грамотно подкованным в сфере финансов и инвестиций. В противном случае, можно совершить ошибочные решения и понести убытки.

Еще одним риском является нехватка времени для управления портфелем. Инвестиции в ценные бумаги требуют постоянного мониторинга и принятия решений в зависимости от изменения рыночной ситуации. Если у человека нет достаточного количества времени и возможности следить за рынком, инвестиции могут быть неэффективными или даже привести к убыткам.

В целом, инвестиции в ценные бумаги при зарплате 30 000 ₽ могут быть хорошим выбором, но только если человек осознает и принимает на себя все преимущества и риски, связанные с такими инвестициями.

Возможность увеличения капитала

Инвестиции в ценные бумаги могут предоставить возможность увеличить свой капитал даже при относительно небольшой заработной плате. Хотя риски существуют, инвестирование в акции и облигации может быть выгодным решением для тех, кто хочет увеличить свои финансовые возможности.

Компании, размещающие свои акции на фондовом рынке, предлагают инвесторам возможность приобрести часть их активов. При успешном развитии бизнеса и увеличении стоимости акций, инвестор может продать свои акции по более высокой цене и получить прибыль.

Облигации, в свою очередь, позволяют инвестору получать доход в виде процентов от суммы вложения. Облигации считаются менее рискованными, чем акции, поскольку компания обязуется выплачивать проценты и возвратить вложенные средства в определенный срок.

Правильный выбор ценных бумаг, а также умелое распределение инвестиций, могут привести к приросту капитала даже при заработной плате 30 000 ₽. Важно помнить, что инвестиции являются долгосрочным планом и требуют терпения и внимательного анализа рынка.

| Преимущества инвестиций в ценные бумаги: |

| — Возможность увеличить капитал и получить дополнительный доход; |

| — Разнообразие инструментов для инвестирования; |

| — Гибкость в выборе сроков и объемов инвестиций; |

| — Возможность участия в развитии успешных компаний; |

| — Развитие финансовой грамотности и понимания работы фондового рынка. |

Потенциальные угрозы и нестабильность рынка

Основные риски, с которыми может столкнуться инвестор, включают:

| 1. Рыночный риск | Неопределенность и колебания цен на ценные бумаги связаны с экономическими условиями, политической ситуацией и мировыми событиями. Эти факторы могут привести к значительным колебаниям цен акций, облигаций и других инструментов, что может отразиться на инвестициях. |

| 2. Кредитный риск | В случае покупки облигаций, существует риск невыплаты процентов по долгу или невозврата капитала. Этот риск связан с финансовым состоянием эмитента облигации и его способностью выполнить обязательства перед инвесторами. |

| 3. Ликвидность | Определенные ценные бумаги могут быть менее ликвидными и трудно продаваемыми. Это может затруднить процесс продажи инвестиций в случае необходимости изъятия средств. |

| 4. Инфляционный риск | При инвестировании в ценные бумаги, инвестор сталкивается с риском того, что доходность его инвестиций не сможет компенсировать инфляцию. Повышение уровня цен может негативно сказаться на реальной стоимости инвестиций. |

На рынке существуют и другие угрозы, такие как операционные риски, риски связанные с изменением валютного курса, риски связанные с изменением правительственной политики и т.д. Их наличие и влияние на инвестиции могут быть различными в зависимости от конкретного рынка и инвестиционных инструментов.

При принятии решения об инвестициях, важно учитывать все вышеперечисленные угрозы и нестабильность рынка. Необходимо проводить основательный анализ, консультироваться с профессионалами и диверсифицировать свои инвестиции, чтобы уменьшить риски и повысить потенциальную доходность.

Диверсификация вложений и минимизация рисков

При инвестировании своих средств в ценные бумаги при зарплате 30 000 ₽ важно помнить о диверсификации вложений и минимизации рисков.

Диверсификация — это распределение инвестиций между различными активами, чтобы снизить риск потерь. Путем вложения средств в различные типы ценных бумаг, такие как акции, облигации, фонды и другие, инвестор может сгладить возможные убытки при неудачной производительности одного из активов.

Однако, необходимо помнить, что диверсификация не гарантирует полной защиты от рисков. Инвестиции в ценные бумаги всегда сопряжены с определенной степенью риска, и диверсификация лишь помогает снизить его влияние.

Для минимизации рисков вложений в ценные бумаги при зарплате 30 000 ₽, рекомендуется также изучить рынок, анализировать финансовое состояние компаний, в которые планируется инвестирование, а также поддерживать постоянную контроль и оценку инвестиционного портфеля.

Важно помнить, что инвестиции в ценные бумаги, особенно при ограниченном бюджете, всегда связаны с определенным риском. Проведение тщательного анализа, диверсификация вложений и постоянное мониторинг помогут минимизировать риски и повысить шансы на успешное инвестирование.

Важно отметить, что при небольшой зарплате важно быть готовым к возможным потерям и не рисковать суммой, на которую вы не можете позволить себе потерять.

Инвестиции в ценные бумаги являются потенциально прибыльным способом инвестирования, но требуют подхода с осторожностью и осведомленности о рынке.

Доступность инвестиций на 30 000 ₽

Инвестирование в ценные бумаги при зарплате в 30 000 ₽ может быть доступным и выгодным решением для многих людей. Сегодня на рынке представлено множество инструментов, которые позволяют начать инвестировать с относительно небольшой суммы.

Стоит отметить, что важно правильно выбрать инвестиционный инструмент, учитывая свои финансовые возможности и цели. Для инвестора с зарплатой 30 000 ₽ могут быть подходящими такие инструменты, как акции, облигации или взаимные фонды.

Одним из самых доступных инструментов являются индексные фонды, которые отображают движение индекса рынка. Такие фонды обычно имеют низкую стоимость и не требуют больших сумм для начала инвестирования.

Также стоит упомянуть о долевых фондах, которые позволяют инвестировать в портфель акций разных компаний. Доля инвестиции в каждую акцию может быть небольшой, что делает такие фонды доступными для инвесторов с небольшими бюджетами.

Еще одним вариантом может быть инвестирование в облигации или облигационные фонды. Они обычно приносят стабильный доход, и существуют облигации различного номинала, от небольших до крупных сумм.

Важно помнить, что любые инвестиции связаны с определенными рисками, и требуют обдуманного подхода. Рекомендуется обратиться к профессионалу или финансовому консультанту, чтобы получить квалифицированную помощь и советы по выбору оптимальных инвестиций под свой бюджет.

Таким образом, инвестиции в ценные бумаги при зарплате 30 000 ₽ могут быть доступны и приносить прибыль, если правильно выбрать инструмент и оценить свои возможности. Открыться миру инвестиций и начать рисковать можно даже с небольшими суммами.

Малые суммы вкладов

Инвестиции в ценные бумаги могут показать отличные результаты, даже при небольших суммах вкладов. Многие люди, начиная с зарплаты 30 000 ₽, задаются вопросом, стоит ли рисковать и вкладывать свои деньги в акции, облигации или фонды.

Несмотря на то, что кажется, что малые суммы не могут принести большой доход, на самом деле, справедливым будет утверждение, что каждый рубль имеет свою стоимость. Действительно, даже небольшие ежемесячные вложения могут дать хороший результат через несколько лет. Принцип «капелька камень точит» работает и в сфере инвестиций.

Но для того чтобы добиться успеха, необходимо выбрать правильные инструменты инвестирования. Важно учитывать риски, связанные с каждым видом ценных бумаг, и знать основные правила диверсификации. Стоит ознакомиться с различными типами акций, облигаций и фондов, чтобы выстроить свой оптимальный инвестиционный портфель.

Кроме того, не стоит забывать о долгосрочной перспективе. Малые суммы вкладов могут хорошо работать, если держать вложения на протяжении длительного времени. Регулярность и постоянство — вот два ключевых фактора, которые могут помочь достичь желаемого результата даже при небольших вкладах.

Итак, инвестиции в ценные бумаги при зарплате 30 000 ₽ могут быть вполне оправданы, если подход к ним будет осознанным и основан на знаниях и опыте. Малые суммы вкладов не являются преградой для старта в инвестиционном мире и сможут принести прибыль, если использовать правильные стратегии и инвестиционные инструменты.

Выбор инструмента инвестирования

При выборе инструмента для инвестирования своих денежных средств, необходимо учесть ряд факторов, таких как риск, доходность и ликвидность. Каждый инструмент имеет свои особенности и подходит для определенного типа инвестора.

Акции – один из самых распространенных инвестиционных инструментов. Приобретая акции компаний, вы становитесь их владельцем и получаете право на часть прибыли. Однако стоит помнить, что акции являются рискованным инструментом с высокой степенью волатильности.

Облигации – более консервативный инструмент, чем акции. Приобретая облигации, вы становитесь кредитором и получаете фиксированный доход в виде процентов. Облигации считаются менее рисковыми, чем акции, но при этом их доходность обычно ниже.

ПИФы и ИИС – это коллективные инвестиционные инструменты, в которые инвестируют деньги нескольких инвесторов. ПИФы представляют собой портфель акций или облигаций разных компаний. ИИС (индивидуальный инвестиционный счет) позволяет инвестировать деньги в различные инструменты с налоговыми льготами. Эти инструменты могут быть интересны тем, кто не хочет самостоятельно заниматься анализом и выбором отдельных акций или облигаций.

Депозиты и банковские счета – это наиболее консервативные инвестиции, при которых вы полностью гарантированно сохраняете свои средства. Однако доходность таких инструментов обычно невысокая и не может превзойти инфляцию.

| Инструмент | Риск | Доходность | Ликвидность |

|---|---|---|---|

| Акции | Высокий | Потенциально высокая | Высокая |

| Облигации | Средний | Умеренная | Средняя |

| ПИФы и ИИС | Средний | Вариативная | Высокая |

| Депозиты и банковские счета | Низкий | Низкая | Высокая |

При выборе инструмента инвестирования необходимо учитывать свои финансовые цели, ожидания от инвестиций и готовность к риску. Разумное распределение денежных средств между различными инструментами может помочь снизить риск и обеспечить диверсификацию портфеля.